借上げ社宅制度を導入してる場合はご注意ください! ~労働保険・社会保険・所得税の影響について~

借上げ社宅制度と社会保険・労働保険・所得税の取扱い

当法人では、借上げ社宅制度を導入しています。自治体から82,000円の家賃補助が出ているため、借り上げた社宅家賃のうち、82,000円を超える部分を職員が自己負担しています。借上げ社宅制度を導入している場合、社会保険料や雇用保険料、所得税で気を付ける点はあるのでしょうか。

自治体からの家賃補助である82,000円は、現物給与に該当します。しかし、労働保険、社会保険、所得税において、現物給与の取扱いは異なりますので、それぞれのルールをみていきましょう。

前提条件

- 東京都の保育園

- 家賃100,000円 居住スペース6畳

- 自治体の家賃補助82,000円 本人負担額18,000円

- 借上げ社宅の対象者以外には、特に住宅に関する手当はなし

1.労働保険(労災保険、雇用保険)

労働保険では、以下AとBについて確認してください。

A 住居施設が供与されない者に対して、住居の利益を受ける者との均衡を失しない定額の均衡手当が一律に支給される場合

- 均衡手当は支給されない → 福利厚生とみなされるため労働保険の対象とはなりません。(現物給与とする必要はありません)

- 均衡手当が支給される → 労働の対償となるためBについて確認してください。

B 職員が家賃を負担している場合

原則として賃金とはなりませんが、職員の負担額が家賃の3分の1を下回っている場合は、家賃の3分の1に相当する額と職員の負担額の差額部分は、現物給与として雇用保険料がかかります。

職員が家賃の3分の1を上回る家賃を負担している場合は、現物給与とはなりません。

今回の例では、他の職員に均衡手当が支払われないため、現物給与とはなりません。従いまして、雇用保険料にも影響はありません。

2.社会保険(健康保険・厚生年金保険)

社会保険では、借り上げ社宅は現物給与を受けたとみなされます。

住宅の場合は、「厚生労働大臣が定める現物給与の価額」(厚生労働省告示)

https://www.nenkin.go.jp/service/kounen/hokenryo/hoshu/20150511.files/2025.pdf

に定められた額に基づいて通貨に換算します。

東京都の場合 畳1畳あたり2830円(2025年度価格)

居住スペース6畳の場合 2830円×6畳=16,980円

- 上記住宅を職員に無償で貸与する場合には、16,980円を現物給与として標準報酬月額に上乗せされます。

- 職員が16,980円以上の家賃を負担している場合、現物給与とみなされないため、社会保険料はかかりません。

- 職員が10,000円の家賃を負担している場合は、差額の6,980円が現物給与となります。

今回の例では、職員負担18,000円>16,980円以上ですので、社会保険料は増加しません。

補足①

県を跨いで複数園を運営している法人様もあるかと思います。

その場合は、それぞれの勤務地による価格で計算することとなります。

東京都の保育園 1畳あたり2,830円

埼玉県の保育園 1畳あたり1,810円

※勤務地の都道府県であって、借上げ社宅のある都道府県ではありません。

補足②

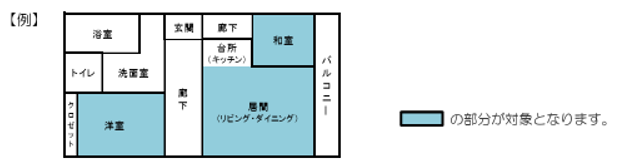

住宅の現物給与価額について

価額の計算にあたっては、居間、茶の間、寝室、客間、書斎、応接間、仏間、食事室など居住用の室を対象とします。

玄関、台所(炊事場)、トイレ、浴室、廊下、農家の土間などの居住用ではない室は含めません。

3.所得税

職員から1か月当たり一定額の家賃(以下「賃貸料相当額」といいます。)以上を受け取っていれば給与として課税されません。

賃貸料相当額とは、次の(1)~(3)の合計額をいいます。

(1) (その年度の建物の固定資産税の課税標準額)×0.2%

(2) 12円×(その建物の総床面積(平方メートル)/3.3(平方メートル))

(3) (その年度の敷地の固定資産税の課税標準額)×0.22%

- 職員に無償で貸与する場合には、この賃貸料相当額が給与として課税されます。

- 職員から賃貸料相当額より低い家賃を受け取っている場合には、受け取っている家賃と賃貸料相当額との差額が、給与として課税されます。

- しかし、職員から受け取っている家賃が、賃貸料相当額の50%以上であれば、受け取っている家賃と賃貸料相当額との差額は、給与として課税されません。

国税庁NO2579使用人社宅や寮などを貸したとき

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2597.htm

今回の例で、上記の算式より賃貸料相当額が仮に10,000円だった場合、職員の家賃負担は18,000円ですので、賃貸料相当額を上回っています。したがって給与として課税する必要はありません。

※賃貸料相当額については算出が難しいため、専門の税理士にご相談ください。

4.その他

- 職員の家賃負担額を給与計算時に控除項目から控除します。賃金支払いに関する労使協定(労基法24条)に記載が必要です。

- 社会保険の現物給与が発生する場合は、以下のタイミングで現物給与に相当する額をプラスして報酬月額を算出してください。

- 資格取得時

- 随時改定(月額変更手続)

- 定時決定(算定基礎届)

- 労働保険の現物給与が発生する場合は、毎月の雇用保険料を算出する際に、現物給与分も含めて雇用保険料を計算してください。また年度更新時にも現物給与が含まれているか確認しておきましょう。

保育業界では、借上げ社宅制度を導入している法人様が多いかと思います。この機会に、労働保険・社会保険・所得税の取扱いについて確認してみてください。